EUDI Wallet und eIDAS 2.0

Die Europäische Union steht kurz vor der Einführung der EUDI Wallet, ein Framework für vertrauenswürdige digitale Identitäten, die bald in allen Mitgliedsstaaten verpflichtend sein wird. Für Banken handelt es sich dabei nicht nur um eine weitere Compliance-Anforderung, sondern um einen grundlegenden Wandel der Art und Weise, wie Kunden sich authentifizieren, Transaktionen durchführen und Daten teilen werden. Wer sich rechtzeitig vorbereitet, reduziert regulatorische Risiken, kann Abläufe optimieren und neue Geschäftsmöglichkeiten erschließen, während Nachzügler Gefahr laufen, den Anschluss zu verlieren.

Die Zukunft digitaler Identitäten in der EU

In 2024 hat die Europäische Union eIDAS 2.0, eine überarbeitete Verordnung für elektronische Identifizierung und Vertrauensdienste, verabschiedet. Sie verändert die regulatorische Landschaft für digitale Identitäten und Vertrauensdienste in Europa grundlegend. eIDAS 2.0 ist offiziell im Mai 2024 in Kraft getreten und markiert damit einen wichtigen Meilenstein der digitalen Agenda der EU. Das übergeordnete Ziel von eIDAS 2.0 ist es, jedem EU-Bürger und Unternehmen die Möglichkeit zu geben, sich sicher online zu identifizieren und verifizierte Nachweise zu teilen, wodurch ein nahtloser digitaler Binnenmarkt gefördert wird.

Im Mittelpunkt dieser Transformation steht die EU Digital Identity Wallet (EUDI Wallet), eine sichere, benutzerorientierte Lösung für die Verwaltung digitaler Nachweise und für vertrauenswürdige Transaktionen in der gesamten EU. Bis Dezember 2026 muss jeder EU-Mitgliedstaat mindestens eine EUDI Wallet zur Verfügung stellen, um einen breiten Zugang für Bürger und Unternehmen zu gewährleisten. Darüber hinaus müssen bis Dezember 2027 öffentliche Institutionen und regulierte private Unternehmen, einschließlich Banken und Finanzdienstleister, die EUDI Wallet für Identifizierungs- und Authentifizierungszwecke akzeptieren.

Die EUDI Wallet ist für eine Vielzahl von Anwendungsfällen konzipiert, wie den Zugang zu staatlichen Dienstleistungen, die Eröffnung von Bankkonten, die Durchführung von Zahlungen und das digitale Unterzeichnen von Dokumenten. Das Ökosystem soll mit einer für das vierte Quartal 2025 erwarteten Änderung der Verordnung weiter ausgebaut werden, mit der eine spezielle EU Business Wallet (EUBW) für Organisationsnachweise eingeführt wird. Die EUBW wird den Umfang und Nutzen des EUDI Wallet-Ökosystems weiter ausbauen.

eIDAS 2.0 und EUDI Wallet

Wie sich die EUDI Wallet auf Banken- und Finanzdienstleistungen auswirken wird

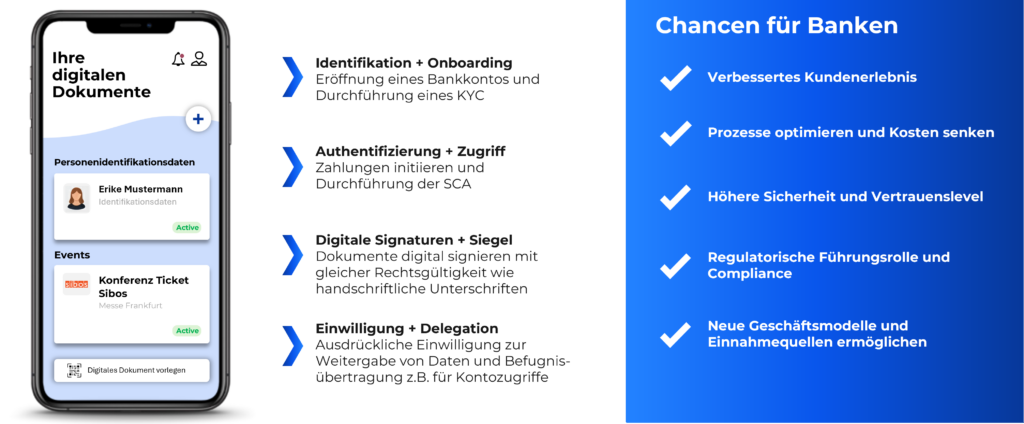

Verpflichtende Akzeptanz und Integration

Banken und Finanzdienstleister werden gesetzlich verpflichtet, die EUDI Wallet bis spätestens 2027 für zentrale Prozesse zu akzeptieren, darunter Kunden-Onboarding (KYC/KYB), Zahlungsabwicklung (mit starker Kundenauthentifizierung, SCA) und digitale Signaturen. Diese Verpflichtung ist nicht nur eine Compliance-Anforderung, sondern dient auch als Katalysator für Innovation und operative Effizienz im Finanzsektor.

KYC und KYB im Kunden-Onboarding

Mit der EUDI Wallet werden „Know Your Customer“ (KYC) und „Know Your Business“ (KYB) Prozesse optimiert, indem sie den sicheren, standardisierten Austausch verifizierter digitaler Nachweise ermöglicht. Kunden können Bankkonten online eröffnen und dabei mit dem EUDI Wallet nur die notwendigen Informationen mit ausdrücklicher Zustimmung und minimalem Aufwand teilen. Dieser Ansatz senkt die Onboarding-Kosten, verbessert die Datenqualität und steigert das Kundenerlebnis insgesamt.

Zahlungen und starke Kundenauthentifizierung (SCA)

Für die Zahlungsabwicklung bietet die EUDI Wallet eine einheitliche, höchst zuverlässige Authentifizierungsmethode. Banken müssen auf Wunsch des Zahlenden die starke Kundenauthentifizierung über das EUDI Wallet ermöglichen, sowohl für kartenbasierte als auch kontobasierte Transaktionen. Dies erfüllt nicht nur die regulatorischen Anforderungen nach (voraussichtlich) PSD3 und eIDAS 2.0, sondern reduziert auch Betrugsrisiken und ermöglicht innovative Zahlungserlebnisse wie „Express Checkout“.

Digitale Signaturen und Zustimmungs-Verwaltung (Consent Management)

Die EUDI Wallet unterstützt rechtsverbindliche digitale Signaturen und ein robustes Consent-Management. Es erlaubt Kunden, die Weitergabe von Daten und Transaktionen mit vollständiger Transparenz und Kontrolle zu autorisieren. Diese Funktionen sind besonders relevant für Darlehensverträge, Kontoführung und andere wertvolle (Kunden-)Interaktionen.

Chancen und Herausforderungen für Banken und Finanzdienstleister

Die EUDI Wallet bietet Finanzinstituten erheblichen Nutzen, darunter vollständig digitalisierte, automatisierte Onboarding- und Service-Prozesse. Sie erhöht die Sicherheit, reduziert Betrugsrisiken und optimiert die Einhaltung von Vorschriften gemäß eIDAS 2.0, PSD3/PSR und AML. Darüber hinaus ermöglicht die EUDI Wallet die Entwicklung neuer, identitätsgestützter Dienstleistungen und Geschäftsmodelle und verschafft Frühanwendern damit einen Wettbewerbsvorteil.

Chancen für Banken

Die Umstellung auf die EUDI Wallet kommt jedoch nicht ohne Herausforderungen. Finanzinstitute müssen sich mit sich weiterentwickelnden technischen Standards auseinandersetzen, sich in potenziell über 27 verschiedene nationale Wallets integrieren und sich überschneidenden Vorschriften wie eIDAS 2.0, PSD2/3 und AML bedienen.

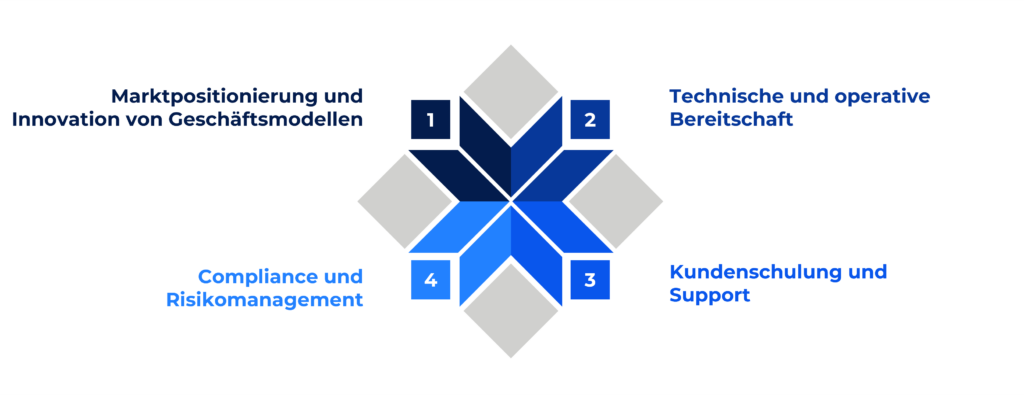

Wie Banken und Finanzdienstleister sich jetzt vorbereiten sollten

Um sich auf die EUDI Wallet vorzubereiten und ihr Potential optimal zu nutzen, sollten Finanzinstitute einen strategischen, mehrseitigen Ansatz verfolgen:

strategischer, mehrseitiger Ansatz

1. Marktpositionierung und Innovation von Geschäftsmodellen

Finanzinstitute sollten neue Geschäftsmodelle prüfen, die verifizierte digitale Identitäten nutzen, wie z.B. Sofortkredite, grenzüberschreitende Kontoeröffnungen und personalisierte Finanzdienstleistungen. Eine frühzeitige Einführung positioniert Banken und Finanzdienstleister als vertrauenswürdige Innovatoren und verschafft ihnen Wettbewerbsvorteile.

2. Technische und operative Bereitschaft

Institute sollten die Unterstützung der EUDI Wallet in Onboarding-, Authentifizierungs- und Zahlungsprozesse integrieren, um ein nahtloses Kundenerlebnis über alle Kanäle hinweg zu gewährleisten. Die Optimierung der Ressourcen durch eine klare Definition von Rollen und Verantwortlichkeiten, die Vermeidung doppelter Investitionen und die Anpassung an sich weiterentwickelnde technische Rahmenbedingungen wird einen reibungslosen Übergang zusätzlich unterstützen.

3. Compliance und Risikomanagement

Der Abgleich bestehender KYC/AML-Prozesse mit den Anforderungen der EUDI Wallet ist entscheidend, um Überschneidungen und Lücken zu identifizieren. Rechts- und Kundenkommunikationsrahmen sollten aktualisiert werden, um neue Einwilligungs-, Datenschutz- und Authentifizierungsmechanismen widerzuspiegeln. Eine kontinuierliche Beobachtung regulatorischer Entwicklungen, z. B. der bevorstehenden Änderung für das EUBW, PSD3 und AML, trägt dazu bei, Compliance und Interoperabilität sicherzustellen.

4. Kundenschulung und Support

Die Entwicklung umfassender Kundenschulungsprogramme ist entscheidend, um die Einführung der EUDI Wallet voranzutreiben und Vertrauen aufzubauen. Die Aktualisierung der Kundensupport-Kanäle sowie Schulungen des Personals stellen sicher, dass Wallet-bezogene Anfragen und Probleme effektiv bearbeitet werden.

Ihr Partner für die Umstellung auf die EUDI-Wallet

Thede Consulting als Teil der Projective Group unterstützt Finanzinstitute beim Übergang zu eIDAS 2.0 und dabei die Chancen digitaler Identitäten wie der EUDI Wallet optimal zu nutzen.

Gemeinsam mit unseren Kunden entwickeln wir eine Strategie, die sowohl das geschäftliche Potenzial der EUDI Wallet als auch deren regulatorische Anforderungen berücksichtigt. Für unsere Kunden definieren wir eine klare Marktpositionierung und verankern Zukunftsthemen frühzeitig in deren Organisation. Dabei verfolgen wir einen ganzheitlichen Ansatz, der von der Strategie bis zur Umsetzung reicht und eine nachhaltige Differenzierung im Wettbewerb ermöglicht.

Starten Sie jetzt vorbereitet in die EUDI-Wallet-Ära und machen Sie Ihr Unternehmen gemeinsam mit uns zukunftssicher.

Haben Sie weitere Fragen zur EUDI Wallet und den Auswirkungen auf Ihre Organisation? Gerne stehen Ihnen unsere Experten für weitere Informationen zur Verfügung.

Lesen Sie dazu auch unseren neuesten Beitrag bei The Paypers.

Dr. Carlos Nasher

Simon Wallner